こんなお悩みにお答えします!

・「投資初心者だが、投資でどの程度リスクを取れば良いかわからない」

・「何故投資家は損切・利確で失敗するのか?」

・「プロスペクト理論って何…?」

こんにちは!

あしもふです!

皆さんはリスクについて、どのようにお考えですか?

投資はもちろん、受験に就活、仕事や結婚等リスクある選択肢は、皆さんの前に必ず現れるかと思います。

その際リスクを積極的にとりますか?それとも躊躇しますか?

投資をする以上、リスクは覚悟しなければなりません。

では、何故リスクをとるのでしょうか?

実は人間はプラスよりもマイナスに強く反応し、リスクを避ける心理的な特性を持っています。

今回はこの心理現象(プロスペクト理論と呼びます)について解説します!

投資の失敗例はこのリスク回避の心理傾向で、説明可能な場合が意外と多いです。

本記事を読めば、投資に対する適度なリスクの必要性が、ご理解頂けるかと思います。

目次

そもそもリスクとは何か?

皆さんはリスクという言葉の意味をご存知ですか?

一般的には「危険」という意味で使うと思います。

しかしリスクという言葉にはもう一つ「不確実性」という意味があります。

例えば、末期がんの患者がいて、一年後死亡率99%と仮定しましょう。

このような人を、死亡する確率が高い人という意味をもって、「リスクの高い人」などと言う事もあるでしょう。

しかし不確実性という意味だとどうでしょう…?

この人は「リスクの低い人」になります。

何故なら一年後の死亡がかほぼ確定しているからです。

投資で例えると、手堅く値上がりを狙える投資商品をリスクが高いとは言わないでしょう。

そして、確実に値下がりが見込める投資商品に対してリスクが低いとはあまり言わないかもしれません。

この場合はどちらの商品も不確実性が低いため、リスクは低いと言えるでしょう。

50%の確率で値上がり、50%の確率で値下がるような投資商品が一番不確実性が高く、リスクが高いと言えます。

以後この記事におけるリスクという単語は、「不確実性」という意味で使うことにします。

プロスペクト理論とは?

では簡単な例を交えつつ、人間のリスク回避傾向を説明する「プロスペクト理論」について解説します。

期待値0の二種類のゲームから、プロスペクト理論を説明

突然ですが、皆さんは以下前提条件のゲームで、コイントスをやってみたいと思いますか?

ゲームは二種類あります。

ゲームその①

前提条件:貴方は100万円が手に入る

・コイントスをして、表なら手に入る金額が200万円になり、裏なら0円になる

・何もせず、そのまま100万円を受け取る事も可能

ゲームその②

前提条件:貴方は100万円の借金がある

・コイントスをして、表なら借金が無くなり、裏なら借金が200万円になる

・何もせず、借金をそのままにしておく事も可能

この二種類のゲームで、コイントスに実際に参加する人がどれくらいの割合でいるか、行動経済学者でノーベル賞受賞者でもあるダニエル・カーネマンさんという人が調査を行いました。

すると、興味深い事実がわかりました。

ゲーム①はコイントスに参加する人が少なく、ゲーム②は参加する人が多かったのです。

どちらのコイントスゲームも期待値は0なはずです。

何故、二つのゲームのコイントス参加率に違いが生じたのでしょうか?

この現象を説明する理論がプロスペクト理論です。

プロスペクト理論は人間の損失・利益に対する満足度の反応を説明する理論です。

この関係性を投資を例にしたグラフを使って説明していきたいと思います。

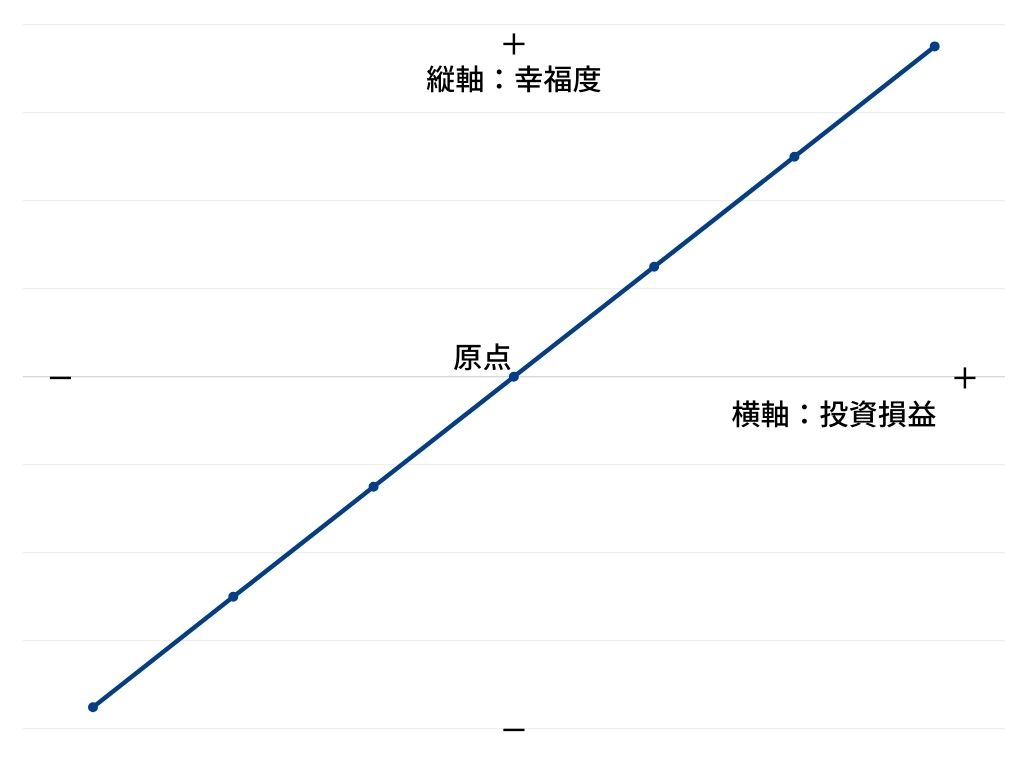

・横軸は投資の損益を示す(利益が+で損失が-)

・縦軸は投資損益で感じる人間の幸福度を示す指標です

・ちょうど購入した直後は横軸・縦軸も0の位置(原点)になる

仮にもし100円の利益が出た時の幸福度が100だとしたら、100円の損失が出た時の幸福度も-100になると直感的に思いませんか?

とすると、投資損益と幸福度が綺麗に比例する上記グラフになるはずです。

しかし実際はこのグラフの通りにはなりません!

実は人間の幸福度と損失・利益の関係には二つポイントがあります。

ポイント①:プラスよりマイナスの方が反応し易い

人間はプラスよりもマイナスに反応する傾向を持っています。

つまり、損失領域のグラフの方が傾きが少し急になります。

グラフで示すと以下図の通りです。

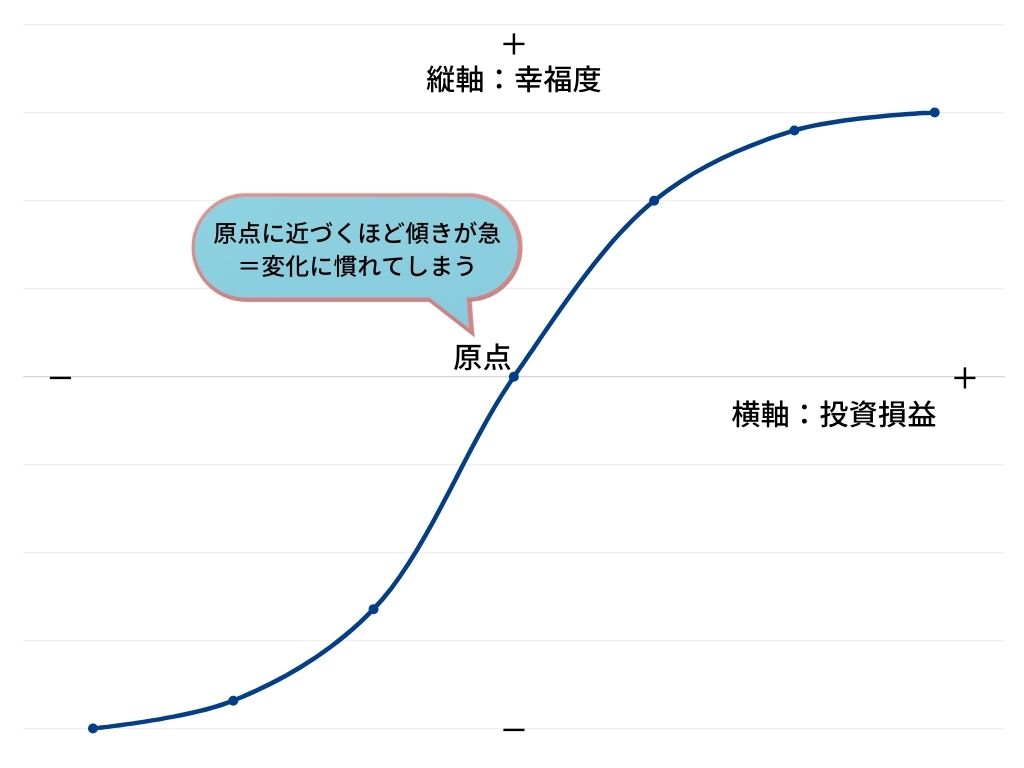

ポイント②:変化が大きくなると慣れてしまう

もう一つ興味深い傾向があります。

原点に近づく程、グラフの傾きが急になるのです。

これは利益・損失両方の領域で観察する事が出来ます。

例えば、同じ額の利益でも利益無しから50円の利益を得られるのと、既に50円の利益のある状態から100円の利益が得られるのとでは、幸福度の増加分が異なるわけです。

同じ利益の額なのに面白いですね。

この現象を言い換えると、変化に慣れてしまうという事です。

このポイント②と先ほどのポイント①を合わせるとグラフはこんな感じになります。

上記グラフがプロスペクト理論に基づく、人間の幸福度と利益・損失との相関グラフになります。

纏めると、プロスペクト理論のポイントは以下二つです

・利益よりも損失に大きく反応する

・変化が大きくなると慣れてしまう

ではこのグラフから、人間の様々な現象について読み解いていきたいと思います。

プロスペクト理論で説明できる事

このプロスペクト理論を用いると、人間の行動の様々な失敗を説明する事が出来ます。

今回は投資の失敗事例を考察してみます。

利確が早くなってしまう

例えば投資で多少の利益が出たと仮定しましょう。

この点から同額の利益・損失が出るとすると、損失による幸福度の減少分が、利益拡大による幸福度の増加分を上回ります。

下記グラフの通りです。

よって、せっかく出た利益をすぐに確定してしまい、少額の利益で満足してしまうわけです。

冒頭で説明したゲーム①のコイントス参加率が低いのも、この考え方で説明できます。

せっかく手に入れた利益を、手放す事により生じる恐怖感が強いためですね。

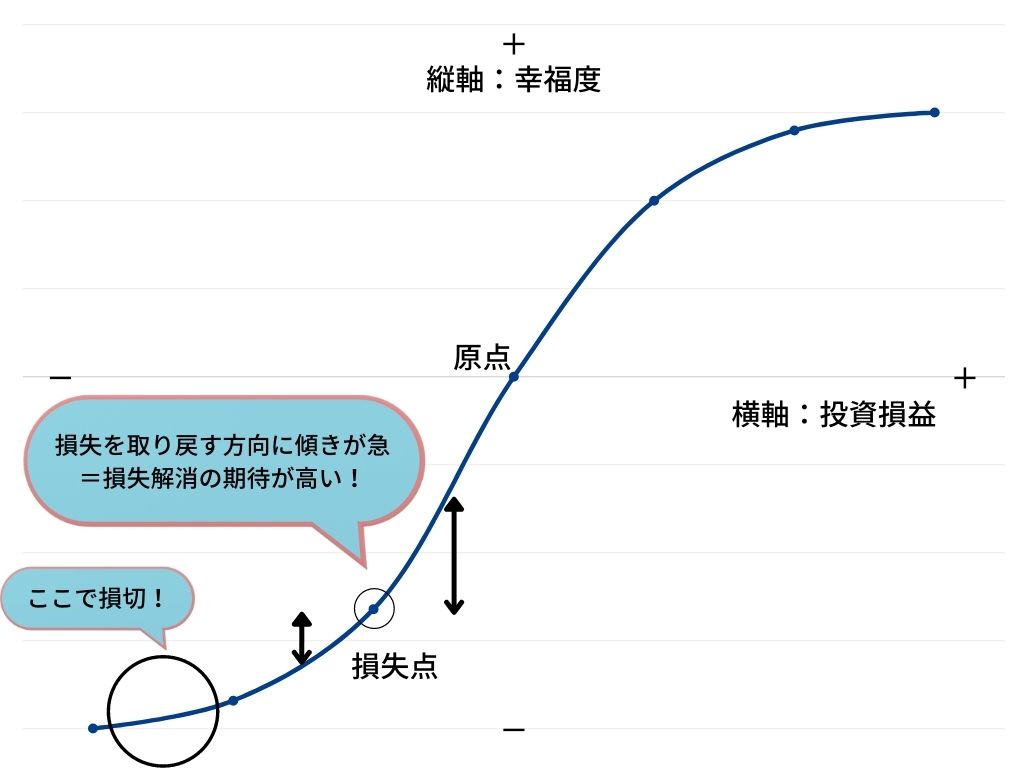

損切が遅くなり、損失が拡大してしまう。

今度は投資直後に損失が発生したとします。

この損失額の点から、同額の利益・損失が出るとすると、どちらの方が幸福度が上がるでしょうか?

上記グラフで示しましたが、利益の出る方が幸福度は上がります。

つまり、損失が出た直後は、利益が出て損失が埋め合わせできる方の期待が大きいので、損切する事無く損失の解消を待ってしまうのです。

しかし、更に損失が拡大するとどうなるでしょうか…?

損失額があまり幸福度が変化しない領域、変化に慣れる領域に達しますね。

つまり損失が拡大し尽くした時に、ようやく損切する決心がつくわけです。

これがいわゆる損切が出来ず、塩漬けにしてしまう投資家の心理状態になります。

冒頭で説明したゲーム②のコイントス参加率が高い現象は、借金を無くす期待の方が強いという事です。

こうして、感情的な投資家は「損失は大きく、利益は小さく」という罠にハマってしまい、利益を拡大する事が出来ないのです。

投資で許容できるリスクはどの程度か?

プロスペクト理論を用いて、リスク回避の過ちについて解説しました。

しかし、説明されたからといって、正しくリスクについて取り扱える自信の無い方も多いかと思います。

出来ればリスクは避けたいですよね?

では投資において、リスクはどの程度取るようにすれば良いのでしょうか…?

リスクを考えすぎると、投資は出来ない

たとえ期待値がある程度高い投資であっても、投資を躊躇う人は多いです。

これもプロスペクト理論で説明が出来ます。

人はプラスよりマイナスに強く反応するので当然です。

損失による幸福度の減少幅の大きさが原因で、多少の期待値の高さでは投資に踏み切れないのです。

投資はリスクを嫌い踏み出せな人か、或いは大きな期待を膨らませて高リスク路線で突っ走る人の、どちらか両極端のパターンが多い気がします。

それでは一体投資におけるリスクは、どの程度取る考え方が正しいのでしょうか?

投資が継続できる程度の中リスクが理想

記事冒頭でコイントスのゲームを例に出しました。

同じく投資をゲームで例えると、こんな感じになると思います。

・参加料:任意

・ゲーム内容:コイントス

・賞金:表で参加料×2円、裏で0円

※ただし表の確率は55%!

このゲームの期待値は参加料の10%になります。

投資の期待値は所詮この程度です。

そこまで期待する程高くは無いのです。

何度も繰り返していくと、プラスの時とマイナスの時とで波はあると思います。

しかし、継続してこの投資を行っていけば、資金は確実に増えていくのです。

ところが、このゲームに過剰な期待をして全財産をつぎ込んだらどうなるでしょうか…?

55%の確率で全財産が2倍になりますが、45%の確率で全財産がなくなってしまうのです。

全財産が無くなってしまえば、投資を継続する事が出来なくなってしまいます。

だからといって、リスクを恐れ投資をしなければ、利益は得られません。

例えば、一回につき全財産の一割程度つぎ込むようにすれば、全財産が全て無くなる確率は低いと言って良いでしょう。

継続する事が出来れば、必ずいつかはプラスになるのです。

投資は継続できる程度で、ほどほどにリスクを取れば良いのです!

本記事のまとめ

・プロスペクト理論の特徴は以下の二つ

①人はプラスよりもマイナスに反応し易い

②人は変化が大きすぎると慣れてしまう

・リスクを回避する心理に抗う判断をしなければ、投資で利益を出すことは出来ない

・投資は中程度のリスクが丁度良い

プロスペクト理論を用いて、人間のリスクに対する傾向を説明しました。

他にも、ニュースがどうでも良い交通事故のニュースを取り上げたり、目標額を達成したら怠けるタクシードライバーの心理等色々な人間の心理を説明する事が出来ます。

人がいかにリスクを嫌う生き物なのか、お判り頂けましたか?

つまりそれだけリスクを伴う選択をする人が少ないというわけです。

そのため、リスクを伴う投資は、投資する人に対して報酬を与えるようにしないといけません。

そうしないと投資家が集まりませんからね。

だから投資は利益が出るのです。

利益が出るようにしないと、リスクを回避する傾向にある人間を、呼び込むことは出来ないのです。

そして不当にリスクを低く見せようとする投資商品は要注意です。

それは支払う報酬を少なくしたいだけです。

その通りに低リスクであれば良いのですが、大抵は見掛け倒しです。

投資をする場合はあくまでも、金銭的な期待値のみで投資の判断をするべきであり、感情的な幸福度で左右されてはいけません。

そして投資のリスクは大きすぎず、小さすぎず、継続できる中程度がベストです。

たとえ年利数%程度の利益期待値であっても、継続すれば大きな効果になるのです。

私は投資の際にはこのような傾向を認識したうえで、期待値の見積もりに人間的心理が入っていると考え、意図的に補正をするように心がけています!

最後までご覧頂き、誠にありがとうございました!